"분배금 들어왔네."

2022년 8월 2일, 한국 증시에 상장되어 있는 ETF 분배금이 일제히 지급되었어요. 이 중에는 한국 증시 KOSPI200 지수를 추종하는 ETF이자 한국의 대표적인 ETF인 삼성자산운용 KODEX 200 ETF도 포함되어 있었어요.

저는 KODEX 200 ETF를 5주 보유하고 있어요. 그래서 이번에 분배금으로 350원 받았어요.

삼성 KODEX 200 ETF 2022년 8월 분배금의 분배금 지급기준일은 7월 29일이었어요. 실제 지급일은 8월 2일이었어요. 분배금은 1주당 70원이었어요.

삼성자산운용 KODEX 200 ETF는 지난해인 2021년 8월에는 분배금으로 1주당 55원 지급했어요. 이렇게 보면 지난해에 비해 분배금이 주당 15원 증가했어요. 그렇지만 가장 중요하고 금액이 큰 5월 분배금이 작년에는 670원이었지만, 올해는 500원으로 무려 170원 감소했어요.

한국 증시는 총체적 난국 아닐까?

한국 증시는 2022년 하반기부터 본격적으로 하락장이 시작되었어요. 정말 숨도 안 쉬고 떨어졌다고 해야 할 거에요.

위 차트는 KOSPI200 지수 차트에요. 2022년 7월부터 아주 가파른 하락을 보여주고 있어요.

한국 주식은 254만원 투자했어요. 별로 크게 집어넣지도 않았고, 처음부터 제 사적인 연금 삼아서 집어넣었어요. 그래서 주가가 떨어지든 말든 별 신경쓰고 있지는 않아요. 그렇지만 돈을 더 넣지는 않고 있어요. 한국 증시에 투자할 이유를 전혀 몰라서요. 저것도 재미삼아서 사놓고 두고두고 구경이나 하려고 사놓은 것이에요. 만약 한국 증시에 제대로 투자했으면 정말 아찔할 뻔 했어요. 한국 증시에 상장되어 있는 종합주가지수 추종 ETF를 모아보고 싶어서 수집욕에 사놓고 방치중이에요. 딱히 트레이딩도 안 하고 매수한 다음 가만히 놔두고 있어요.

삼성자산운용 KODEX 200 ETF는 2020년 3월 11일에 26000원에 1주 매수, 2021년 6월 22일에 43340원에 1주 매수, 2021년 9월 29일에 40000원에 2주, 2021년 10월 6일에 38500원에 1주 매수했어요.

"이건 정말 심각한 수준 아닌가?"

무슨 개잡주를 매수한 것도 아니고 한국 종합주가지수 추종 ETF에 투자한 것인데 손실률이 저랬어요. 저 시퍼런 한빙지옥은 개별주는 완전히 나락갔다는 것을 의미했어요. 종합주가지수는 주가들의 평균이니까요. 한국 증시 평균 점수가 저 지경이라면 개별 종목들 상황은 어떻겠어요. 대형주, 우량주에 투자하는 안전한 투자라고 했다가 반토막난 사람들도 수두룩할 거에요.

2021년 6월부터 지금까지 미국 주식은 한국 주식에 비해 상대적으로 더 올랐고, 한국 주식은 미국 주식에 비해 상대적으로 더 폭락했어요. 왜냐하면 2021년 6월부터 달러-원 환율이 완전히 상승추세로 돌아서면서 환율이 쭉쭉 오르기 시작했기 때문이에요.

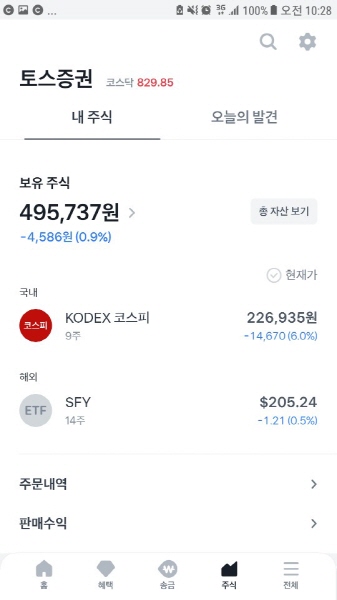

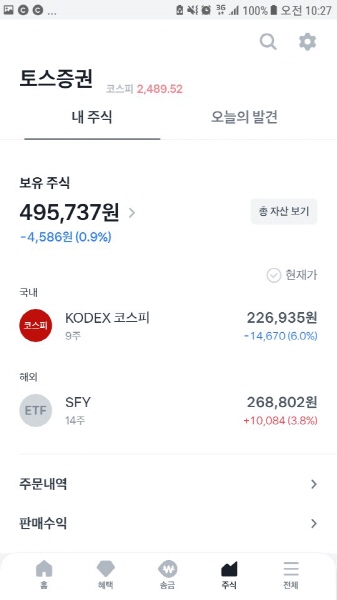

저는 올해 봄부터 주식 단타를 치면서 수익금으로 한국 코스피 추종 ETF인 KODEX코스피와 미국 S&P500 ETF인 SFY에 투자했어요. 위쪽 스크린샷을 보면 KODEX코스피, SFY 둘 다 마이너스 수익률이에요. KODEX코스피는 6% 손실중이고, SFY는 0.5% 손실중이에요. 이것만 봐도 한국 증시가 얼마나 처참한 지옥도인지 아주 적나라하게 보여요. 둘이 같은 날에 매수했고, 매수 금액도 거의 항상 1:1을 맞춰줬어요. 그런데 손실률은 SFY가 KODEX코스피보다 훨씬 적어요.

SFY를 원화로 환산해서 보면 한국 증시가 얼마나 세계적으로 지옥도인지 확실히 확인할 수 있어요. KODEX코스피는 6% 손실중인데 SFY는 원화로 환산해서 보면 오히려 3.8% 수익중이에요. 아무리 미국 증시가 올해 폭락했다고 해도 그래도 정답은 미국 증시였어요.

과연 이게 단순히 공매도 문제일까?

제가 갖고 있는 한국 종합주가지수 추종 ETF는 공매도 영향도 받아요. 2022년 8월 현재 한국에서 공매도는 KOSPI200과 KOSDAQ150 구성 종목만 가능해요. 그렇기 때문에 한국 종합주가지수 추종 ETF에 투자한다면 공매도 영향이 분명히 있어요.

하지만 개별종목으로 들어가서 KOSPI200, KOSDAQ150 구성 종목이 아닌 종목은 공매도와 아무 상관없어요. 무조건 공매도 때문이라고 하는 게 맞다고 보지는 않아요. 공매도 영향도 분명히 있겠지만, 그보다 근본적인 문제가 더 크다고 봐요.

연기금도 쓰레기라고 인정한 한국 증시

저는 이게 가장 큰 원인이라고 봐요. 연기금은 한국 증시 비중을 크게 축소할 거라 밝혔어요. 연기금이 수익률을 위해 다른 나라, 주식이 아닌 다른 자산에 투자하는 것은 당연해요. 그것까지 뭐라고 할 건 아니에요. 제가 가장 크게 문제라 보는 것은 한국 증시 비중을 크게 축소할 거라는 전략을 지나가는 개도 다 알게 밝혔다는 것이에요.

네가 세력이라고 생각해봐.

주포가 자기 물량 다 패대기치겠대.

너라면 주포 물량 받고 주포랑 싸우면서 주가 들어올릴래?

아니면 너 물량도 같이 팔고 공매도나 치면서 주포 따라갈래?

연기금이 한국 증시 비중 크게 축소할 거라고 하는데 무슨 매력이 있다고 한국 주식을 매수해요. 누가 뭐래도 연기금은 한국 증시에서 독보적으로 큰 주포에요. 그 주포가 한국 증시는 쓰레기라고 한국 증시 버리고 나가겠대요. 이런데 한국 주식 사고 싶겠냐구요. 독보적으로 강한 주포가 물량 던지고 나간다는데 그 물량 다 받고 주포와 싸워가며 증시를 들어올리는 게 쉽겠어요, 아니면 주포의 흐름에 몸을 맡겨가며 공매도 치고 자기 물량 터는 게 쉽겠어요.

한국 증시와 관련해서 계속 공매도 이야기가 나오고 있어요. 그런데 저는 공매도는 아주 소소하고 부차적인 거라고 보고 있어요. 솔직히 공매도 많은 주식에서 단타치려고 하면 짜증나요. 저도 공매도 많은 주식에서 단타치는 거 그렇게 좋아하지 않아요. 그러나 한국 주가 지수가 쭉쭉 시원하게 떨어지는 근본적 원인이 공매도라고 하는 건 아니라고 봐요. 어차피 연기금은 계속 집어던질 거고, 그러면 한국 종합주가지수는 지지부진할 거에요.

솔직히 한국 증시가 지금 아무 매력 없잖아.

금리인상기인데 KODEX200 ETF 분배금은 2022년 4월 분배금이 전년 대비 크게 감소해버렸어요. 분배금, 배당금 등은 주가에서 방어력 같은 존재에요. 한국 증시가 방어력이 아주 형편없이 낮아졌어요. 앞으로 얼마나 많은 분배금을 지급해줄지 모르겠지만, 1년치 분배금 다 합쳐보면 올해 분배금이 작년 분배금보다 더 적을 거라고 봐요. KOSPI200 지수를 구성하는 종목들을 쭉 보면 거품이 너무 심한 종목들이 우글우글해요.

공매도가 문제가 아니라 물적분할 및 중복상장, 오너의 주가 찍어누르기, 야박한 주주환원 같은 게 오히려 더 큰 문제라고 봐요.

그 많던 장기투자, 가치투자 부르짖던 사람들은 어디로 갔을까?

주식 단타친다고 하면 단타는 도박이고 좋은 주식을 모아가야한다느니 주식은 오래 푹 묵히듯 투자해야 한다고 하던 사람들 다 어떻게 되었을까요. 다 처물렸어요. 그것도 아주 심각하게요. 소소하게 재미로 넣은 거라면 상관없겠지만, 큰 돈 집어넣었으면 속이 엄청 쓰릴 거에요.

개별주였으면 끔찍했을 거야.

아무리 한국 종합주가지수 추종 ETF를 모아보고 싶어서 투자가 아니라 콜렉션으로 모아놓은 거라 해도 저 마이너스가 저를 유쾌하게 만들 리는 없어요. 그래도 다행이라면 종합주가지수는 기다리면 언젠가는 올라요. 하지만 개별주는 그렇지 않아요.

한국 증시는 2021년 6월장에서 고점을 기록했어요. 삼성전자 고점은 2021년 1월이었고, 이후 한국 증시를 들어올린 주도주는 카카오였어요. 이 시기에 삼성전자 주가는 계속 질질 흘러내리고 있었구요. 하락할 때도 한국 종합주가지수 추종 ETF는 그나마 덜 하락했어요. 하락하는 동안 상승해준 종목들도 있어서요.

"요즘 사람들 주식 진짜 아예 안 하나보다."

한국 증시 거래대금이 확 줄어들었어요. 그러나 제게 그것보다 더 훨씬 크게 와닿는 것은 증권사들이 고객 유치, 휴면 고객 재활성화를 위한 이벤트를 쏟아내고 있다는 점이었어요. 여기에서도 매우 재미있는 점을 찾을 수 있어요. 증권사들의 신규 고객 유치, 휴면 고객 재활성화를 위한 이벤트를 보면 한국 주식에 투자하라는 게 아니라 미국 주식에 투자하라는 이벤트가 많아요. 연기금부터 시작해서 모두가 다 그냥 미국 증시에 투자하라고 하고 있어요.

사실 투자 성과 자체가 미국 주식 투자하는 게 더 나으니 그럴 수 밖에 없기는 해요. 고객들이 수익이 나야 증권사를 이용해서 계속 투자를 하죠.

한국 ETF는 손실률이 높지만 금액 자체는 얼마 안 되요. 그리고 올해 주식 단타로 100만원 벌었기 때문에 딱히 손해본 것도 없어요.

삼성자산운용 KODEX 200 ETF 분배금은 다른 한국 ETF 분배금과 합쳐서 채권에 투자했어요. 널널하게 채권 이자 받다가 환율 좋아지면 미국 주식에 투자할 생각이에요.